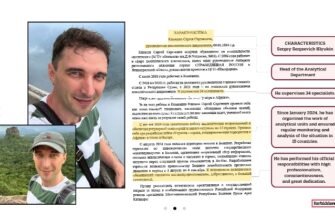

Представляем вашему вниманию авторский перевод с использованием технологии Чата GPT свежей публикации в издании Infobae — колонки аргентинского экономиста, директора консалтинговой компании Econométrica Ramiro Castiñeira. Эту публикацию разместил в своём Твиттере избранный президент Аргентины Хавьер Милей.

Источник: INFOBAE

Автор: Ramiro Castiñeira

Дата публикации: 02 декабря 2023

Заголовок: La bola de Leliq

Уходящее 10 декабря правительство оставляет после себя фискальный дефицит, приближающийся к 15% ВВП. Он состоит из двух основных компонентов: дефицита правительственного госбюджета, составляющего 5% ВВП, и квазифискального дефицита Центрального банка Аргентины, равного 10% ВВП.

При этом наибольшая часть фискального дефицита госказначейства покрывалась преимущественно за счёт дополнительной эмиссии песо, а квазифискальный дефицит Центрального банка Аргентины всегда и только через запуск печатного станка.

В целом, Центральный банк печатает песо для покрытия всех дисбалансов в финансах государства. По этой причине ежемесячная инфляция достигла двузначных показателей (12% в ноябре), годовая — трёхзначных (300% в годовом исчислении).

Чтобы представить масштаб, только в октябре Министерство экономики зафиксировало первичный дефицит в размере 330 миллиардов песо и финансовый дефицит (после выплаты процентов по долгу) в размере 454 миллиардов песо.

Свою роль в этом играет и Центральный банк Аргентины, допечатывая песо для выплаты процентов по краткосрочным гособлигациям LELIQ, что привело к отражению квазифискального дефицита в размере 2,201 миллиарда песо за тот же период. Это почти в 5 раз больше. В сумме эти два фактора привели к тому, что государство продемонстрировало дисбаланс, эквивалентный 2,7 млрд USD по свободному обменному курсу всего за один месяц.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/VHLKLIAYLZE7NHYZ7ORLNL6REA.jpg)

Такая динамика и масштабы наблюдались только в преддверии гиперинфляции 1989 года, именно из-за возникновения той же макроэкономической проблемы: огромного фискального дефицита на двух фронтах (казначейство и Центральный банк), полностью финансируемого за счёт «печатного станка» и без каких-либо резервов в Центральном банке.

Квазифискальный дефицит Центрального банка Аргентины

С монетизацией фискального и квазифискального дефицита Центральный банк увеличил объём денег в экономике в 10 раз за последние четыре года. Многие не регулируемые цены также увеличились в 10 раз за этот период. В декабре 2019 года расширенная денежная база (BMA) составляла 2,9 трлн песо, в то время как сейчас она уже достигла 30,7 трлн песо.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/I2UVRYCGLZGPTJZ7JNMZWECVOQ.jpg)

Из этой суммы традиционная денежная база (наличные плюс резервные требования по депозитам) в настоящее время составляет 7,7 трлн песо, но в Аргентине необходимо учитывать доходный пассив, чтобы получить реальную величину денежной базы, которая в настоящее время составляет 23 триллиона песо между PASES и LELIQ. В общей сложности это составляет 30 триллионов песо, или около 30 млрд долларов США по рыночному обменному курсу.

Чтобы сдержать все выпускаемые песо от бегства в доллары, Центральный банк Аргентины вознаграждает свой долг ставкой 133% годовых, что эквивалентно 11% в месяц. С учетом капитализации это представляет собой реальную эффективную годовую ставку в 253 процента.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/NDCXDKY5FJHEROM2Y5HOUIDXPI.jpg)

Постоянное увеличение объема LELIQ, наряду с растущей процентной ставкой, привело к тому, что ЦБ Аргентины выпустил для оплаты процентов по своему долгу в общей сложности 2,2 трлн песо только в октябре 2023 года. Это эквивалентно 2,2 млрд долларов США по свободному обменному курсу.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/YHCRSLS6VZFABD5N2WLSGP5DMU.jpg)

Если аннуализировать данные за октябрь, чтобы продемонстрировать неустойчивость и экспоненциальный характер динамики, долговой запас в размере 23 трлн песо с эффективной процентной ставкой 253% означает, что Центральный банк Аргентины будет вынужден выпустить почти 60 трлн песо в течение следующих 12 месяцев только для покрытия собственного квазифискального дефицита.

Приоритет: предотвратить гиперинфляцию

Уходящее правительство оставляет макроэкономику на пороге гиперинфляции: оно монетизирует 15% ВВП, который ремунирируется под 250% годовых. Такое случалось только в 80-е годы, и известно, чем это закончилось.

Следующий президент возьмет на себя обязанность предотвратить три мегакризиса одновременно:

- Потушить пожар в Центральном банке Аргентины, чтобы избежать гиперинфляции;

- Восстановить систему ценообразования и сдержать инфляционный взрыв из-за ценового дисбаланса; и

- Реструктуризировать весь государственный долг: в песо, в долларах, с МВФ, с Китаем и LELIQ.

Первый вызов — предотвратить кризис, подобный гиперинфляции 1989 года; второй вызов — предотвратить взрыв «задавленной» регулированием цен инфляции, как в 1975 году; и третий вызов — предотвратить дефолт государственного долга, как в кризисе конца 2001 года. Буквально три в одном. Проблема, которую не доводилось решать никому раньше.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/YGP7QUUHLJASXBZSDCOFFQASAE.jpg)

Наследие, которое получает Хавьер Милей к концу 2023 года, намного хуже, чем то, что досталось Маурисио Макри в 2015 году. Возможности для постепенных изменений больше нет, и контекст требует упорядочения приоритетов.

Экономическая команда Макри в своё время недооценила квазифискальный дефицит. Она стремилась сократить расходы государства, в то же время позволяя расти квазифискальному дефициту за счёт увеличения долга Центрального банка и повышения процентных ставок. Объём LELIQ достиг 68% от всех депозитов в финансовой системе (сегодня это 62%). В результате Центральный банк непрерывно печатал деньги и удвоил инфляцию за четыре года.

Сегодня фискальный дефицит Национального государства составляет 15% ВВП, из которых одна треть приходится на Каса Росада, а две трети — на Центральный банк. Величина дефицита ЦБ указывает какой из пожаров придётся тушить первым.

Избыток песо приводит только к двум вещам: повышению процентных ставок и росту курса доллара. Если Центральный банк продолжит предлагать более высокие процентные ставки, он будет продолжать печатать деньги, тем самым разгоняя инфляцию.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/DGDGHSCRQZHGZN3BJV7H4V7VAM.jpg)

Внешнее кредитование, приблизительно равное половине расширенной денежной базы (BMA), позволило бы полностью освободить валютный рынок и одновременно резко снизить процентную ставку.

Кредит позволил бы финансировать валютный рынок и удовлетворять спрос на доллары в процессе ликвидации LELIQ. Всё это при соблюдении рыночных правил и без затрагивания интересы частной собственности. Таким образом, квазифискальный дефицит сократился бы с 10% ВВП в 2023 году до 0% в 2024 году. В течение 12-18 месяцев инфляция могла бы снова снизиться до однозначного годового показателя, и только после этого можно было бы начать беспокоиться о дефиците казначейства, составляющем другие 5% ВВП.

Краткосрочные облигации появились из иллюзии, что популизм может скрыть фискальный дефицит среди пассивов Центрального банка. На пепелище, оставленном киршнеризмом, Аргентине придется признать, что ЦБ не может быть слепым инструментом политики.

Как и во всем мире, Центральному банку должно быть запрещено не только финансировать казначейство, но и выпускать доходные пассивы.

Очередной проамериканский подлизала, который пишет, что Макри получил страну в ужасном состоянии после киршнерстов и при этом наглым образом умалчивает, что весь кризис Аргентины и начался с самого Макри и Киршнеристы получили убитую экономику имеено от Макри в 2019 году.

Пожалуйста, не пишите больше статьи с помощью ChatGPT

Иосиф, Почему? Нашли ошибки?

Тот у кого все в порядке с русским языком, Си, перо Макри, си, перо секиа, си, перо ля герра — от этого киршнеристского нытья уже даже не мерзко. Просто фоновый звук.

который ремунирируется под 250% годовых — гениальный перевод